«Роснефть», «Газпром нефть» и «Лукойл» могут поставить в Белоруссию 0,6 млн т нефти — Экономика и бизнес

МОСКВА, 6 апреля. /ТАСС/. Российские компании «Роснефть», «Газпром нефть» и «Лукойл» оформили к поставке на НПЗ Белоруссии в апреле около 0,6 млн тонн нефти Urals, сообщает агентство Reuters со ссылкой на источники в отрасли.

По данным агентства, «Роснефть» оформила к поставке в Белоруссию около 460 тыс. тонн нефти, «Лукойл» — около 80 тыс. тонн, «Газпром нефть» — около 50 тыс. тонн. При этом компании группы «Сафмар», которые единственные продолжили поставку сырья Белоруссии с начала 2020 года, пока не оформляют документы.

Ранее официальный представитель «Транснефти» Игорь Демин сообщил, что компания начала поставки нефти на НПЗ Белоруссии в соответствии с оформленными маршрутными поручениями. На прошлой неделе документы на поставку в Белоруссию начали оформлять четыре нефтяных компании РФ, которые являлись традиционными поставщиками в республику. Всего компании РФ подали заявки на апрель в объеме около 1 млн тонн.

На прошлой неделе «Роснефть» сообщила, что подписала контракты на поставку нефти с белорусскими НПЗ, поставки будут осуществляться на озвученных компанией ранее условиях — с премией $5 за тонну.

Поставки нефти из РФ в Белоруссию были остановлены с 1 января, поскольку стороны не смогли договориться о премии, которую ранее Белоруссия платила нефтяным компаниям за то, что получала нефть беспошлинно. «Белнефтехим» отказался платить премию в 2020 году, мотивируя это тем, что из-за налогового маневра в России, в результате которого экспортная пошлина на нефть обнуляется, Белоруссия несет потери. Из всех российских компаний, поставлявших углеводороды в Белоруссию, экспорт не прекратила только группа «Сафмар».

Достичь договоренностей о возобновлении регулярных поставок удалось только к концу марта. Белоруссия не будет платить премиальную надбавку российским компаниям с апреля, этот вопрос будет урегулирован межбюджетными расчетами, сообщал белорусский премьер-министр Сергей Румас.

Газпромнефть, Роснефть или Лукойл? — Маркетинг на vc.ru

Что определяет выбор потребителя в неопределенных условиях? Каждый выбор и решение клиента — это алгоритм, которым можно и нужно управлять. Изучаем алгоритм и разбираем практические кейсы.

Какой цвет выбрать? Эта дилемма возникает всякий раз, когда автомобиль заявляет о необходимости пополнить запас топлива.Согласно классической экономической модели, находясь где-нибудь на трассе Москва-Владимир, или в любой другой точке России, я должна либо помнить все существующие тарифы на бензин или, быстренько объехать все ближайшие заправочные станции в округе.

Однако, в реальности, все выглядит несколько иначе.

Цена не имеет значения

В реальности, уже практически на автомате, я еду к синим. Важно то, что я не знаю цены на бензин, чуть больше или чуть меньше, при заправке даже полного бака, это не имеет особого значения. У меня есть карта лояльности, но я так до сих пор и не поняла в чем ее назначение. Что действительно важно, это с каким упорством каждую неделю, из года в год, я выбираю один и тот же бренд, без каких-либо дополнительных, рациональных выгод.

Рациональные причины, стоящие за выбором можно свести к следующим:

— качество дополнительных услуг, вроде кофе.

— удобное расположение.

Неопределенные условия выбора

Появлению неопределенных условий выбора мы обязаны цифровой революции. Эта технологическая революция смела барьер между продавцом и покупателем, что привело к снижению стоимости для входа в рынок.

Относительная доступность продвижения привела к росту конкуренции. Сегодня, мы имеем море брендов, товаров и услуг в разных ценовых категориях. Размылись все мыслимые рамки и векторы, которые определяли и направляли выбор потребителя. Так, цена, которая ранее определяла уровень товара и его качества, сегодня перестала быть признаком и того и другого. Товары отличного качества сегодня можно найти в любой ценовой категории.

Отдельно следует сказать о рекламе, вернее ее количестве. Ежесекундно мы получаем такое количество информации, которое превышает возможности головного мозга: мы не в состоянии переработать количество входящих сигналов. Важно так же то, что мы не имеем возможности контролировать поток рекламы, и она нарушает личные границы. Таким образом, количество рекламы и нарушение личных границ формируют стрессовую ситуацию, которая ведет к адаптации и новым формам поведения. Новая форма поведения получила название «защитного», которое характерно туннельным восприятием и сопротивлением в отношении входящей информации.

Важно так же то, что мы не имеем возможности контролировать поток рекламы, и она нарушает личные границы. Таким образом, количество рекламы и нарушение личных границ формируют стрессовую ситуацию, которая ведет к адаптации и новым формам поведения. Новая форма поведения получила название «защитного», которое характерно туннельным восприятием и сопротивлением в отношении входящей информации.

Выводы неутешительные: добравшись до потребителя, бизнес загнал его в угол, доведя рекламную коммуникацию до абсурда — реклама перестала работать. Люди выработали механизмы сопротивления, пропуская мимо ушей все то, что не имеет к ним прямого отношения. Наступили неопределенные условия выбора.

Здесь возникает резонный вопрос, каким образом взаимодействовать с потребителем? Что определяет его выбор при наличии целой армии аналогичных товаров в разных ценовых категориях? Как покупатель принимает решение и что на него влияет?

В этом месте происходит обрушение классической экономической теории, а вместе с ней и всех инструментов классического маркетинга.

Скажу больше, догоняющие алгоритмы и назойливая реклама вызывают агрессию, что может сыграть с вами дурную шутку: в момент принятия решения, негативная эмоция связанная с вашим брендом и хранящаяся в аффективной памяти потребителя усилит боль в уравнении принятия решения и решение будет принято не в вашу пользу.

Результатом сдвига экономической парадигмы стало феерическое падение охватов и индекса вовлечения, что неминуемо привело к падению эффективности рекламы и бездарному сливу бюджетов.

Поведенческая парадигма и идея клиентоцентричности

Ответом на неопределенные условия выбора и изменившееся поведение потребителя стало появление новой экономической парадигмы, получившей название поведенческой экономики. Ну как стало, официально оно случилось аж в 2002 году, когда Даниэль Канеман получил Нобелевскую премию по экономике. Если быть точным, то смена парадигмы началась еще в начале 80 годов, а то, что происходит сегодня, является уже началом новой, поведенческой или клиентоцентричной парадигмы бизнеса.

Ну как стало, официально оно случилось аж в 2002 году, когда Даниэль Канеман получил Нобелевскую премию по экономике. Если быть точным, то смена парадигмы началась еще в начале 80 годов, а то, что происходит сегодня, является уже началом новой, поведенческой или клиентоцентричной парадигмы бизнеса.

Если кратко, то суть поведенческой, клиентоцентричной парадигмы сводится к тому, что все бизнес процессы в новых экономических условиях, берут свое начало в алгоритмах потребительского поведения. В свою очередь, поведение человека определено взаимодействием двух сигнальных систем: Система 1 и Система 2.

Система 1 управляет организмом посредством аффектов и эмоций, Система 2 делает то же самое посредством речи и мышления. Для сравнения, сигнал угрозы Система 1 распознает за 13 миллисекунд, на то же действие у Системы 2 уходит аж 500 миллисекунд. Теперь вы понимаете кто в доме хозяин и кто на самом деле определяет наше поведение.

Теперь вы понимаете кто в доме хозяин и кто на самом деле определяет наше поведение.

Что еще важно знать: 95% информации, которая определяет нашу мотивацию, находится в первой сигнальной системе, эта информация недоступна для нашего сознания. Нам доступны только 5% информации, которые хранятся во второй сигнальной системе. Это означает, что наши решения берут свое начало в первой сигнальной системе, на аффективном уровне психики и только затем, происходит дешифровка этой информации из аффектов в вербальную форму, только на этом этапе мы осознаем свои решения.

Другими словами, процесс принятия решения имеет восходящую структуру, сначала оно принимается на уровне аффектов и эмоций, затем происходит его обработка сквозь опыт человека и защитные фильтры и только затем, на третьем, когнитивном уровне, происходит его осознание.

Понимание этого процесса имеет критическое значение для всего бизнеса, включая маркетинг и рекламу. Чтобы оказывать влияние на решение потребителя и управлять процессом выбора, необходимо все, от бренда до продукта и коммуникации строить в чётком соответствии с этим алгоритмом принятия решения: зачем, как и что.

Бизнес на основе поведенческих алгоритмов

Здесь время спросить, какое отношение тонкости нейробиологии имеют к бизнесу? Дело в том, что наше поведение управляется системой ПОИСК, которая остается активной 24/7. Эта система обеспечивает выживание и адаптацию организма, а ее функционирование осуществляется посредством гомеостаза, то есть сохранение физиологического и психического равновесия.

Основой механизма является дефицит, система постоянно находится в поиске жизненно важных объектов для организма, которых ему не достает. В момент, который распознается как «предвкушение удовольствия» происходит выброс дофамина, важно, что дофамин выделяется только в тех случаях, когда человек не может получить того, чего он хочет, это получило название «ошибка предсказания».

Именно действие этой системы лежит в основе нашего потребительского поведения, мы реагируем и покупаем то, чего нам так не достает, это и есть мотив потребления. Продвинутые компании отличаются от всех остальных тем, что в своей основе они имеют аффективное начало, то что в поведенческом подходе получило название «зачем». Другими словами, товары и услуги этих компаний не что иное, как средство восполнения дефицита.

Далее, задача бизнеса так сформулировать свое продуктовое предложение, чтобы оно стало лекарством от боли, которая есть у клиента. Кстати, группа людей, имеющих одну и ту же боль составляет ядро целевой аудитории. Здесь важно, чтобы система ПОИСК вашей целевой аудитории распознала ваш бренд или продукт как лучшее лекарство существующее на рынке.

Вот почему опасно отдавать на откуп агентству разработку бренда или рекламной коммуникации: не зная основ потребительского поведения, агентства создают ничего не значащие наборы знаков и символов, которые не только не способны вовлечь систему ПОИСК, но еще подают сигналы диаметрально противоположные тому, что несет в себе компания или бренд.

А теперь, предлагаю посмотреть как справляются с этим лидеры топливной индустрии.

РОСНЕФТЬ — НА БЛАГО РОССИИ

Компания формирует образ своей, простой и доступной, использует для этого традиционные для России атрибуты и символы, которые хорошо знакомы каждому. Здесь тебе и Лада и медведи и хоккей и семья. Компания заявляет о лидерстве, опираясь на свои достижения и позицию на рынке. Эмоциональный посыл компании можно сформулировать как «принадлежность к большинству».

Принадлежность является лекарством от изоляции. Изоляция — один из четырех базовых, экзистенциальных страхов человека, который во многом определяет характер и соответственно определяет стиль поведения, а заодно и потребления. Нужно отметить, что принадлежность является яркой характеристикой российского общества, сознательно или нет, Роснефть таким образом взаимодействует с самой большой группой населения страны.Таким образом выходит, что выбирая Роснефть, потребитель присоединяется к ее лидерской позиции, идентифицируя себя с большей частью населения страны, разделяя ее ценности и традиции.

Изоляция — один из четырех базовых, экзистенциальных страхов человека, который во многом определяет характер и соответственно определяет стиль поведения, а заодно и потребления. Нужно отметить, что принадлежность является яркой характеристикой российского общества, сознательно или нет, Роснефть таким образом взаимодействует с самой большой группой населения страны.Таким образом выходит, что выбирая Роснефть, потребитель присоединяется к ее лидерской позиции, идентифицируя себя с большей частью населения страны, разделяя ее ценности и традиции.

Посмотрим как эта идея реализована во взаимодействии с потребителем.

Психосемантика

Часто встречающиеся слова, которые формируют восприятие бренда: лидер, крупнейшая, Россия, семья, номер один, гарантия и контроль качества, доступность, Лада, медведи, семейная команда, дорога домой, желтый, тепло, просто, доступно.

Нейроэстетика

Визуальный интерфейс компании вызывает вопросы, включая оформление корпоративного сайта. Типографика: пляшущие буквы, плохо очерченные контуры букв — все это слабо отражает идею лидерства и уверенности. Плюс несметное количество текста, мелкий и плохо читаемый шрифт.

Отдельно хочется подчеркнуть необычное сочетание цветов, надеюсь Роснефть понимает, что сочетание желтого и черного является уже устоявшимся символом анархо-капитализма и вообще всего либертарианства, ставящим на первое место личность и частную собственность. И если в ситуации ЮКОСА это скорее всего было осознанным выбором и отражало идеологию компании, то в ситуации Роснефти это прямое противоречие заявленным ценностям и позиционированию.

Сайт компании

Здесь начинаются чудеса: ни один из сайтов Роснефти, будь то сайт компании или сайт розничной сети, не содержит никакой информации о клиенте. Клиентоцентричность? Не слышали. Компания предоставляет самую скрупулёзную информацию о своих достижениях, слияниях и поглощениях, новых разработках и месторождениях и ни одного слова о том, для кого все это работает.

Также у компании несколько сайтов, по одному на каждый вид деятельности, отдельно для сети АЗС, отдельно для программы лояльности, отдельно по топливным картам. Сайты имеют разный стиль и оформление. Все это вносит сумятицу в формирование восприятия бренда, затрудняет получение информации и вообще противоречит общему посылу компании, где здесь близость, доступность, лидерство и благо для России?

Идем далее и разбираем рекламную активность, о чем молчит Роснефть и говорит ее рекламная коммуникация? Нужно признать, что последние несколько лет компания как будто нащупала свою нишу, оставив в прошлом многочисленные эксперименты. Однако не все так гладко. Рекламная коммуникация топлива, программы лояльности и моторных масел как будто принадлежат разным брендам и соответственно несет разные смыслы.

Однако не все так гладко. Рекламная коммуникация топлива, программы лояльности и моторных масел как будто принадлежат разным брендам и соответственно несет разные смыслы.

Реклама топлива, МФК и программы лояльности делает акцент на семейных ценностях, безопасности, детях, заботе о близких и дороге домой. Скажу больше, рекламный ролик нового топлива «Pulsar» опять же, специально или случайно так вышло, создан в соответствии с поведенческим алгоритмом. Новое топливо становится источником трансформации замученного бытовухой мужика, позволяя ему погрузиться в собственную фантазию, где он, пусть и на мгновение, но все же становится лучшей копией себя самого. Таким образом происходит формирование ассоциативной связи между вытесненным желанием молодого мужчины, его потребностью в доминировании и премиальным топливом, другими словами, топливо становится средством реализовать свою мечту.

Одновременно в эфире присутствуют другие ролики, топлива и моторных масел, в которых заложен иной смысл, во многом противоречащий основному посланию. Реклама передает идеи силы, мощи, соревнования, скорости, сексуальность, риска, агрессии. Как это способствует продвижению нового вида топлива? Почему потребитель должен выбрать этот тип топлива? Как этот ролик связан с брендом? Эти вопросы можно задать относительно 99% рекламного контента, ибо российская рекламная индустрия не утруждает себя вопросами эффективности и ответственностью.

Нужно отметить, что вся общественная деятельность компании всегда связана с развитием и благополучием государства. Роснефть принимает активное участие в развитии спорта, медицинских технологий, экологических проектов, исследование Арктики. Отдельно отмечу специальные праздничные мероприятия, например 9 мая было организовано выступление оркестра, который исполнял военные песни. Информация о данной деятельности — это источник вдохновения для усиления «зачем» компании, которую она по какой-то причине не использует.

Отдельно отмечу специальные праздничные мероприятия, например 9 мая было организовано выступление оркестра, который исполнял военные песни. Информация о данной деятельности — это источник вдохновения для усиления «зачем» компании, которую она по какой-то причине не использует.

Программа лояльности

Под программу лояльности выделен аж целый сайт, оно и понятно, как иначе изложить такое количество информации? Понять и переварить этот объем информации можно, вопрос зачем это нужно потребителю? Сомневаюсь, что в механизме программы можно разобраться без посторонней помощи. Опять же, сама программа не связана с «зачем» компании, а существует как отдельный продукт. В целом, программа лояльности — это апофеоз отношения к потребителю: сложно и недоступно для большинства.

Продуктовое предложение

Единственный элемент, который не вписывается в общую канву — это линия моторных масел. Золотая пластиковая упаковка, оформление на английском языке, опять же чрезмерное количество информации на упаковке и рекламных материалов, которая однако, не содержит главного — какую работу выполняет данный продукт и почему потребителю следует выбрать именно его?

В целом Роснефть имеет основу для формирования стратегии согласно поведенческому алгоритму, но такой потребности, очевидно, пока не возникло. Компания использует простые и понятные символы, которые отражают традиции и ценности страны, формируя нарратив «принадлежности». Во благо России — с эмоциональной точки зрения сильный посыл, но по какой-то причине, он не раскрыт и не интегрирован во взаимодействие с клиентом.

Компания использует простые и понятные символы, которые отражают традиции и ценности страны, формируя нарратив «принадлежности». Во благо России — с эмоциональной точки зрения сильный посыл, но по какой-то причине, он не раскрыт и не интегрирован во взаимодействие с клиентом.

Компании далеко до клиентоцентричности, она не утруждает себя взаимодействием с клиентом и не озадачена вопросами клиентского опыта.

Роснефть реализует много интересных проектов, но они существуют как отдельные элементы, а могли бы стать единым, живым организмом, усиливая вовлеченность потребителей и работая на показатели клиентского опыта и жизненный цикл клиента.

ГАЗПРОМНЕФТЬ — СТРЕМИМСЯ К БОЛЬШЕМУ

Компания формирует образ надежной, предсказуемой и безопасной, ориентир, на который можно опереться в ситуации непредсказуемости и неопределенности. На формирование этого образа работают все символы, которые использует компания, включая цветовую гамму, стиль коммуникации, образ потребителя в рекламе.

На формирование этого образа работают все символы, которые использует компания, включая цветовую гамму, стиль коммуникации, образ потребителя в рекламе.

Компания четко передает образ своей целевой аудитории. Это средний класс, на дорогом, по меркам России, автомобиле, погруженный в офисные будни и вечно разрывающийся между работой и домом. Человек, который хочет контролировать каждый аспект своей жизни, ибо только так он может обеспечить себе ощущение стабильности и безопасности.

Таким образом, базовая, аффективная ценность компании — безопасность и контроль. Безопасность и контроль являются лекарством страха смерти, который ощущается как беспомощность и отсутствие стабильности. Клиенты, которые выбирают Газпромнефть, ценят стабильность и безопасность, они хотят быть уверенными, что в любой точке страны или города, они смогут получить ожидаемый уровень сервиса и качество оказываемых услуг.

Психосемантика

Уверенность, стабильность, безопасность, контроль, каждый раз, всегда, надежный ориентир, предсказуемость, стандарт, синий, далекий, холодный, официальный, недоступный, дорогой, престижный, Ауди, BMW, западный.

Нейроэстетика

Визуальный интерфейс четко передает «зачем» компании. Сине-бело-голубая гамма с одной стороны, несколько холодная и официальная, с другой, это создает ощущение границ и безопасности. Тщательно продуманная типографика: четкие контуры с ровными, в меру скруглёнными углами, легко читающийся шрифт, который не создает дополнительно когнитивной нагрузки.

Сайт компании

Несмотря на то, что Газпромнефть — это группа компаний, по запросу первым в строке расположен сайт розничной сети АЗС. Сам сайт блестяще передает идею контроля и безопасности. Простой и интуитивно понятный интерфейс, много воздуха, понятная инфографика и легкая навигация — предельная доступность и информативность.

Если говорить о глобальной коммуникации бренда, то сегодня она направлена на информирование клиента о дополнительных сервисах и обновленной программе лояльности. Я бы обратила внимание на то, что реклама сконцентрирована на jtbd, но при этом послание постное и размытое. Другими словами, сложно понять какую работу выполняют рекламируемые услуги.

Я бы обратила внимание на то, что реклама сконцентрирована на jtbd, но при этом послание постное и размытое. Другими словами, сложно понять какую работу выполняют рекламируемые услуги.

Из этого ряда скучной и даже бледной рекламы выбивается реклама топлива и моторного масла. Опять возникает ощущение, что она выполнена разными людьми, которые не взаимодействуют друг с другом. Реклама продуктов не просто выбивается из общего ряда, но и противоречит ценностям бренда компании.

Также компания уделяет огромное внимание качеству топлива и стандартам производства, проводя работу с лидерами мнений и блогерами, которые освещают данные темы. Эта информация вписывается в «зачем» бренда, однако достаточного внимания ей не уделяется.

Программа лояльности

Здесь более или менее все понятно и доступно и за это спасибо. Однако, непонятно как между собой сочетаются ценность компании, предложение экономии и серебряный, золотой и платиновый уровень программы? Есть ощущение, что компания имеет смутное представление о целевой аудитории, ее ценностях и мотивах.

Однако, непонятно как между собой сочетаются ценность компании, предложение экономии и серебряный, золотой и платиновый уровень программы? Есть ощущение, что компания имеет смутное представление о целевой аудитории, ее ценностях и мотивах.

Продуктовое предложение

В отношении продуктовой линейки, Газпромнефть не оригинальна. Здесь также речь идет о преимуществах продуктов и упускается из виду главное — зачем это нужно клиенту компании? Какую проблему решает использование масла и бензина с высоким октановым числом? И еще, как это связано с идеей безопасности и контроля?

Компания уделяет много внимания вопросам сервиса, безопасности и доверия, работает на формирование положительного опыта. Однако, возникает ощущение, что движение происходит в темноте и на ощупь. Нет четко сформулированной структуры «зачем/как/что», отсюда программа лояльности и ситуативные акции, которые не только не вписываются в общий нарратив, но и деформируют его.

Однако, возникает ощущение, что движение происходит в темноте и на ощупь. Нет четко сформулированной структуры «зачем/как/что», отсюда программа лояльности и ситуативные акции, которые не только не вписываются в общий нарратив, но и деформируют его.

Также, аффективный уровень взаимодействия с клиентом обеднел и практически не используется в коммуникации, отсюда возникает ощущение холодности и безучастности. Вовлечение происходит за счет рациональных выгод, но учитывая смутное понимание типологии клиента, усилия тратятся впустую, если не сказать, что вызывают раздражение.

ЛУКОЙЛ — ВСЕГДА В ДВИЖЕНИИ

Первое, что вы можете увидеть заходя на сайт компании — это банер, сообщающий о создании акционерной стоимости. Все понятно, главное — здесь акционеры… Однако, чуть позже выясняется, что это временный банер, за ним идут несколько других, но фрейминг — вещь опасная, он направляет наше восприятие в определенное русло и активирует в памяти ту информацию, которая подкрепляет сформированное ранее отношение.

Все понятно, главное — здесь акционеры… Однако, чуть позже выясняется, что это временный банер, за ним идут несколько других, но фрейминг — вещь опасная, он направляет наше восприятие в определенное русло и активирует в памяти ту информацию, которая подкрепляет сформированное ранее отношение.

Меня уже не оставляло ощущение, что компания застряла где-то в 90х годах. Некогда яркая и дерзкая, сегодня как роскошный автомобиль, которому далеко за 30: еще не утерял былой роскоши, порода всегда остается породой, но ему уже не угнаться за своими современными сородичами. Пребывая в грезах о былой славе, сегодня он пытается найти свое место в новом, цифровом мире.

В целом Лукойл рождает противоречивые чувства, возникает ощущение, что перед тобой конструктор отдельных элементов, никак не связанных между собой. С одной стороны, это топорные, полные официоза высокие лозунги, с другой панибратское «Заправься с выгодой».

С одной стороны, это топорные, полные официоза высокие лозунги, с другой панибратское «Заправься с выгодой».

Кто же ты, Лукойл?

Психосемантика

Красный, энергия, пульс, мощь, агрессия, ярость, VIP, доминирование, превосходство, движение, люкс, роскошь, безрассудство, скидки, экономия, выгода, порше, охота, гонки, хищник, лучшее, драйв, свобода, адреналин, абсолют.

Нейроэстетика

И здесь не обошлось без дихотомии. Противоречивое сочетание красного, белого, черного имеет четкие ассоциации. Логотип яркий и аутентичный, однако давно требует обновления, как минимум, сменить черный на серый не помешает.

Противоречивое сочетание красного, белого, черного имеет четкие ассоциации. Логотип яркий и аутентичный, однако давно требует обновления, как минимум, сменить черный на серый не помешает.

Сайт компании

Сайт является цифровым воплощением компании, первым контактом между клиентом и бизнесом. Следуя этой логике, компания остро нуждается в реставрации. Дизайн давно утерял свою актуальность, плюс отсутствие направляющих, понятной и доступной навигации, размытые изображения. Удобство, клиентоцентричность, юзабилити?

Как говорил Паккард, основатель Hewlett Packard: «Маркетинг слишком важен, чтобы отдавать его на откуп отделу маркетинга», перефразируя, в отношении коммуникации компании Лукойл хочется сказать: «Если вы не формируете восприятие компании, за вас это сделает рекламное агентство». Каждое новое агентство это новый образ компании, агентства уходят, а образы остаются в сознании потребителя.

Каждое новое агентство это новый образ компании, агентства уходят, а образы остаются в сознании потребителя.

Апофеоз этой рекламной деятельности реклама дизельного топлива «Скала». О чем думали люди, которые снимали и утверждали этот нарратив? Хоть кто-то задумался о символах и смыслах, которые несет этот ролик? Забей на реальность, делай что хочешь, ведь ты на Порше, который заправлен дизелем Лукойл.

Второе место у шедевра «Хищники» снятого совместно с BMW. Страшно представить бюджет данного «шедевра», а вот эффективность вызывает сомнение. Вопросы все те же, о смысле и символах, которые формируют образ и восприятие компании.

Хочу внести ясность, мои претензии обращены к аффектам, которые «вшиты» в нарратив обоих рекламных сообщений. К чему призывает компания, активируя низменные инстинкты и аффекты первобытного доминирования? Возможно в лихие девяностые такая демонстрация лидерства и была уместна, учитывая социальный контекст того времени. Но мир изменился, страна изменилась, социальная повестка изменилась. Сегодня демонстрация открытой силы и агрессии — это дурной тон и признак слабости. А представления о лидерстве приобрели иную форму и содержание. Неужели такое восприятие заслужила компания?

Одновременно с этим лютым трешом, в сети присутствует масса крутых роликов компании, которые пробирают до костей. И как бедный потребитель должен понять, где истинный Лукойл? Один из таких роликов по иронии называется «Компания которую вы не знали».

Программа лояльности

Очередная программа лояльности, назначение которой остается загадкой. Впечатляет рекламная кампания в честь обновленной программы лояльности. Понятно, что анализа мотивов здесь не проводили, но ведь элементарная логика должна быть? Вы уж определитесь, статус или выгода?

Продуктовое предложение

Продукция компании Лукойл ничем не отличается от продуктов конкурентов. Все те же скорость, драйв, свобода и энергия. Такое ощущение, что маркетологи компаний так до сих пор и не поняли, что покупатель приобретает «работу», которую этот продукт выполняет, но никак ни сам продукт. Остается загадкой, какую работу выполняет топливо и масло Лукойл в партнёрстве с Порше, принимая во внимание репутационные риски компании и предложение выгоды и экономии.

Остается загадкой, какую работу выполняет топливо и масло Лукойл в партнёрстве с Порше, принимая во внимание репутационные риски компании и предложение выгоды и экономии.

Честно признаюсь, я теряюсь в загадках, как компания с таким маркетингом, вернее его полным отсутствием, смогла выжить? И это мы еще не обсуждаем опыт пользователя и клиентский опыт. Как в условиях падающего рынка, растущей конкуренции и трендов на снижение потребления топливных продуктов, компания может быть столь халатной в отношении своих клиентов и взаимодействия с ними?

Компания явно не понимает кто ее клиент: это владелец Порше, для которого важен статус? Тогда с чего вы взяли, что он одержим идеей получить выгоду, а не кофе, который по крайней мере, можно пить? Пытаясь сидеть сразу на всех стульях, компания теряет свое премиальное позиционирование, при том, что рыночная ниша «доступное топливо» занята конкурентом.

Очевидно, что компания имеет глубокий, эмоциональный мотив, по другому быть не может, невозможно построить бизнес такого масштаба, опираясь на рациональную выгоду. Однако эта эмоциональная связь угасает пропорционально разрастающейся бюрократии. Спускаясь из кабинета владельца в кабинеты линейных менеджеров, эмоция многократно трансформируется, в конечно итоге достигая потребителя в перевернутом и искаженным виде.

Хочется верить, что ситуация не безнадежна и процесс еще обратим.

<b>Компании, имеющие ясное понимание вопроса «ПОЧЕМУ?», в основном не обращают внимания на конкурентов, в то время как последние, не имея такого понимания, захвачены мыслями о том, что делают другие.

</b>

<b>Саймон Синек</b>

Газпром нефть vs Лукойл

На российском фондовом рынке представлено не так много нефтяных компаний. При сравнении их по капитализации можно выделить троих наиболее крупных игроков: «Роснефть», «Лукойл» и «Газпром нефть». Две последние компании зачастую приковывают внимание инвесторов: они схожи по размеру, одинаково эффективны, стабильно платят хорошие дивиденды и в меньшей степени политизированы, в отличие от лидера отрасли. В рамках данной статьи мы рассмотрим бизнес этих компаний более детально и постараемся выделить преимущества каждой из них.

Направления деятельности

Компания «Газпром нефть» работает в сегментах: нефтедобыча, нефтепереработка и сбыт. Также, на нефтеперерабатывающих заводах группы производится базовая продукция нефтехимии, которая впоследствии перерабатывается на совместных предприятиях с «Сибур-холдинг». В отчете компании за 2019 год говорится о 22 наиболее крупных предприятиях группы.

В отчете компании за 2019 год говорится о 22 наиболее крупных предприятиях группы.

Основная деятельность группы сосредоточена в России и Сербии. При этом «Газпром нефть» также участвует в международных проектах в Ираке, Италии и Венесуэле.

Компания «Лукойл», помимо работы в аналогичных сегментах активно занимается нефтехимией и энергетикой. В отчете компании указано 18 дочерних предприятий.

Основная деятельность «Лукойла» сосредоточена не только в России и странах СНГ, а также в странах Европы и США. «Лукойл» как и «Газпром нефть» участвует в международных проектах и его зарубежный бизнес развит сильнее: компания работает в Ираке, Египте, Норвегии, Камеруне, Нигерии, Гане, Мексике, Конго и других странах.

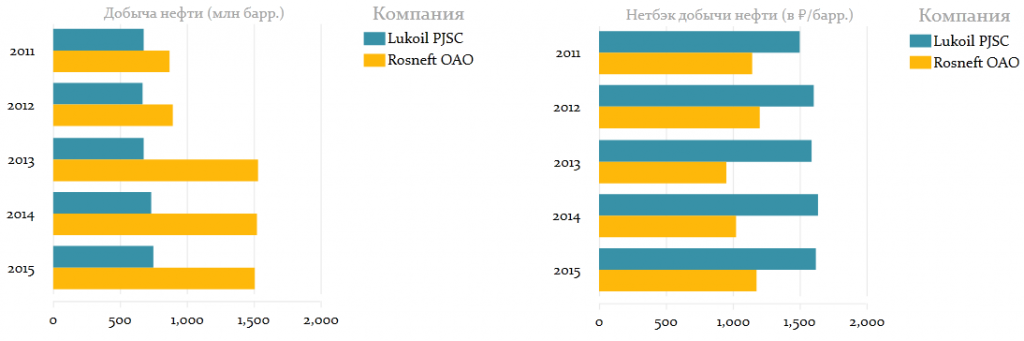

Наиболее полное представление о бизнесе компаний можно получить сравнив их производственные показатели. В таблице ниже приведены цифры за 2018 год.

Бизнес «Лукойла» более диверсифицирован по видам продукции по сравнению с «Газпром нефтью». У компании хорошо развиты сегменты нефтехимии и энергогенерации.

Собственники

Любые решения руководства компаний так или иначе связаны с выгодоприобретателем, поэтому важно понимать в чьих интересах принимаются решения. Чтобы это определить достаточно взглянуть на структуру акционеров эмитента.

Абсолютное большинство акций «Газпром нефти» имеет ПАО «Газпром», которое в основном принадлежит государству. Вероятно, поэтому «Газпром нефть» лояльно относится к инвесторам: платит дивиденды, раскрывает большой объем информации о деятельности. Вознаграждения менеджеров «Газпром нефти» зависят от стоимости акций компании.

Единого собственника с долей акций более 50% у Лукойла нет. Однако доля 24,8% принадлежит Алекперову В.Ю. и его семье. LUKOIL SECURITIES LIMITED входит в состав группы «Лукойл». Как видим, менеджмент напрямую владеет долями в компании и, вероятно поэтому «Лукойл» также лоялен к инвесторам: платит дивиденды, раскрывает большой объем информации о деятельности. Вознаграждения определенных членов руководства и руководящего персонала «Лукойла» также основано на стоимости акций компании.

Финансовые показатели и мультипликаторы

Обе компании демонстрируют стабильный рост капитала, но «Газпром нефть» существенно обгоняет конкурента: за последние 5 лет капитал «Газпром нефти» вырос на 77%, в то время как у «Лукойла» прирост составил 29%. За бурным ростом капитала «Газпром нефти» последовал и рост обязательств. С 2015 года уровень долговой нагрузки вырос на 30%, в то время как у «Лукойла» всего на 16%.

Несмотря на менее ощутимый рост капитала, компания «Лукойл» за 5 лет сумела нарастить выручку на 51%, а операционная прибыль выросла на 86% с 2015 года. Это меньше чем у «Газпром нефти» (выручка выросла на 69%, а операционная прибыль на 116%), но учитывая относительно небольшой рост капитала, результаты внушительные. Также можно отметить тот факт, что в предыдущие 5 лет «Газпром нефть» показывала относительно слабый рост, в то время как «Лукойл» уверенно наращивал денежные потоки.

Уровень закредитованности рассматриваемых групп находится на невысоком уровне и в целом снижается. Показатель NetDebt/EBITDA также низок и падает, что дает запас устойчивости обеим группам в будущих кризисных рыночных условиях.

Показатель NetDebt/EBITDA также низок и падает, что дает запас устойчивости обеим группам в будущих кризисных рыночных условиях.

Одним из распространённых мультипликаторов для сравнения бизнесов компаний является Enterprise value/EBITDA. Этот мультипликатор показывает сколько лет потребуется, чтобы окупить бизнес с учетом ее долгов, если не учитывать независящие от самой компании факторы: проценты по кредитам, налоги, амортизация и износ. Чем данный показатель ниже, тем лучше. Сравним мультипликаторы обеих компаний на отрезке времени с 2015 по 2019 год:

Рыночная оценка рассматриваемых компаний снижается, причем «Газпром нефть» выглядит немного привлекательнее «Лукойла».

Рентабельность бизнеса обеих компаний на высоком уровне, о чем свидетельствует показатель ROE. Однако, если взять средний ROE за последние 5 лет, то для «Лукойла» он будет невысокий — 12,47%. Здесь за «Газпром нефтью» явное преимущество.

И «Газпром» и «Лукойл» капиталоемкие компании, это значит, что для наращивания денежных потоков компании вынуждены осваивать новые месторождения и модернизировать производственные мощности. Если оценивать уровень капитальных затрат по показателю CAPEX/Выручка за последние 5 лет, то у «Газпром нефти» этот показатель незначительно снижается с 21-23% до 18%, а у «Лукойла» снижение почти в 2 раза (с 11% до 6%). Создается впечатление, что менеджмент «Газпром нефти» заинтересован в развитии бизнеса больше, чем менеджмент «Лукойла». Хотя высокий уровень капитальных затрат вряд ли оправдан в условиях ограничений по добыче, действующих в рамках соглашения ОПЕК+, такой уровень может позволить активно расти компании в долгосрочной перспективе при увеличении спроса на продукцию.

Если оценивать уровень капитальных затрат по показателю CAPEX/Выручка за последние 5 лет, то у «Газпром нефти» этот показатель незначительно снижается с 21-23% до 18%, а у «Лукойла» снижение почти в 2 раза (с 11% до 6%). Создается впечатление, что менеджмент «Газпром нефти» заинтересован в развитии бизнеса больше, чем менеджмент «Лукойла». Хотя высокий уровень капитальных затрат вряд ли оправдан в условиях ограничений по добыче, действующих в рамках соглашения ОПЕК+, такой уровень может позволить активно расти компании в долгосрочной перспективе при увеличении спроса на продукцию.

Дивиденды

Дивидендная политика «Газпром нефть» предусматривает выплаты не менее 15% прибыли по МСФО или 25% по РСБУ. Со 2 полугодия 2019 года менеджмент перешел на выплаты в размере 50% прибыли по МСФО.

В октябре 2019 года менеджмент «Лукойла» принял следующие принципы дивидендной политики: на выплаты направляется не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций.

Рассмотрим какую часть прибыли компании направляли на дивиденды в течение 5 последних лет:

За это время «Газпром нефть» увеличила размер дивидендов в 5,8 раз, «Лукойл» только в 3. Связано это с тем, что «Лукойл» часть прибыли направлял на выкуп своих акций.

Средняя дивидендная доходность за последние 5 лет у обеих компаний находилась в районе 7%, однако в отличие от «Лукойла» у «Газпром нефти» дивидендная доходность растет год за годом.

Сильные стороны «Газпром нефти»

Основной собственник государство;

Высокие темпы роста;

Заниженная оценка компании рынком;

Высокая рентабельность акционерного капитала;

Большая доля выручки идет на капитальные затраты;

Растущие дивидендные выплаты.

Сильные стороны «Лукойла»

Хорошая диверсификация бизнеса по сегментам (отраслям), продукции и странам;

Частная компания;

Большая доля акций у собственников бизнеса;

Низкий уровень закредитованности;

Обратный выкуп акций.

Итог

Покупка акций «Газпром нефти» будет привлекательна для инвесторов, ценящих возможность роста компании, низкую стоимость, высокую эффективность бизнеса и достойные дивиденды.

Покупка акций «Лукойла» будет интересна тем, кто хочет избежать геополитических рисков, рассчитывает на увеличение стоимости акций за счет обратного их выкупа, ценит диверсификацию бизнеса компании и низкую долю капитальных затрат в выручке.

«Газпром нефть», «Лукойл» и «Татнефть» создали совместное предприятие для разработки запасов «трудной» нефти в Волго-Уральском регионе

ПАО «Газпром нефть» — вертикально-интегрированная нефтяная компания. Основные виды деятельности — разведка и разработка месторождений нефти и газа, нефтепереработка, производство и сбыт нефтепродуктов. В структуру «Газпром нефти» входят более 70 нефтедобывающих, нефтеперерабатывающих и сбытовых предприятий в России, странах ближнего и дальнего зарубежья.

«Газпром нефть» входит в топ-10 мировых публичных компаний по объему доказанных запасов жидких углеводородов и является одним из лидеров по темпам их восполнения. По объему добычи и переработки нефти «Газпром нефть» входит в тройку крупнейших компаний России. В 2019 году компания добыла 96,1 млн т.н.э., объем переработки составил 41,5 млн тонн нефти.

По объему добычи и переработки нефти «Газпром нефть» входит в тройку крупнейших компаний России. В 2019 году компания добыла 96,1 млн т.н.э., объем переработки составил 41,5 млн тонн нефти.

ПАО «ЛУКОЙЛ» — одна из крупнейших международных вертикально-интегрированных нефтегазовых компаний, на долю которой приходится около 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Основные виды деятельности Группы «ЛУКОЙЛ»: разведка и разработка месторождений нефти и газа, производство и реализация нефтепродуктов, нефтехимической продукции и электроэнергии. Доля ЛУКОЙЛа в добыче и переработке нефти в России — 15%. По итогам 2019 г. добыча ЛУКОЙЛа составила 87,5 млн тонн нефти и 35 млрд куб. м газа, переработка — 68,7 млн тонн нефти.

Компания успешно осваивает трудноизвлекаемые запасы нефти на Имилорском месторождении в Западной Сибири, Усинском и Ярегском месторождениях в Республике Коми и других проектах.

Благодаря применению современных технологических решений только в 2019 году на ключевых месторождениях высоковязкой нефти и месторождениях с низкопроницаемыми коллекторами добыча ЛУКОЙЛа выросла на 20%.

ПАО «Татнефть» — одна из крупнейших российских вертикально-интегрированных нефтяных компаний, в составе которой динамично развиваются нефтегазодобыча, нефтепереработка, нефтегазохимия, шинный комплекс, сеть АЗС, электроэнергетика, разработка и производство оборудования для нефтегазовой отрасли и блок сервисных структур.

Компания обладает значительным технологическим опытом в разработке трудноизвлекаемых запасов. «Татнефть» — первый в России обладатель полного цикла технологий от разведки, проектирования и управления разработкой месторождений сверхвязкой нефти до ее подготовки к переработке и реализации. Компанией запатентовано более 260 технологий и технических решений в этой области.

Программа развития СПГ. Силами померяются «Газпром», «Новатэк», «Роснефть», «Лукойл», «Сургутнефтегаз» и другие компании

Российское правительство решило поддать газу отечественной энергетике – кабмин утвердил долгосрочную программу развития СПГ. Задачи перед отраслью ставятся амбициозные – до 2035 года производство сжиженного природного газа в России должно вырасти до 140 млн тонн.

Задачи перед отраслью ставятся амбициозные – до 2035 года производство сжиженного природного газа в России должно вырасти до 140 млн тонн.

«За 15 лет производственные мощности сжиженного газа должны вырасти в три раза. Для этого будут созданы привлекательные условия для инвесторов, которые реализуют проекты в этой сфере, а также в смежных отраслях», – заявил премьер-министр Михаил Мишустин на оперативном совещании с вице-премьерами.

По мнению кандидата экономических наук, доцента кафедры национальной экономики экономического факультета РУДН Максима Черняева, утвержденная правительством программа – своего рода демонстрация российского потенциала в этом вопросе.

Впрочем, это не делает поставленную правительством задачу нереалистичной. Как отмечает доцент программы «Международная экономическая безопасность» Института мировой экономики и бизнеса РУДН Хаджимурад Белхароев, принятая программа – результат большой работы, включавшей детальные исследования мировой рыночной конъюнктуры, предпосылок роста потребления, действующих проектов, в том числе и зарубежных.

«При поддержке государства заложенные в программе мероприятия достижимы», – считает Белхароев.

«Для этого есть все возможности: гигантская сырьевая база, действующие проекты, которые будут расширяться постепенно (по объемам производства), также реализуются программы по строительству специального флота для доставки СПГ зарубежным покупателям», – рассуждает руководитель аналитического департамента AMarkets Артем Деев.

Аналитик по газу Центра энергетики Московской школы управления СКОЛКОВО Сергей Капитонов полагает, что 140 миллионов – это, скорее, оптимистичная планка, высокий идеал.

«Однако сама постановка такой цели – это уже хорошо. Например, в США, мы видим проекты по производству СПГ на сотни миллионов тонн, из которых большинство является спекулятивными, которые никогда не дойдут до финиша, однако только за счет имеющихся и строящихся заводов США полностью перекроили глобальный рынок СПГ», – поясняет эксперт, – «Так и в России, даже если поставленная программой планка не будет взята, все равно отрасли будет придан импульс для генерации новых проектов».

Равнение на климат

Однако одной стратегической цели мало, отмечает Сергей Капитонов. 140 млн тонн СПГ – это полноценная новая газовая отрасль, равная по масштабу трубопроводному экспорту и необходимы конкретные шаги по созданию необходимого для нее регулирования, стимулированию инвестиций, международного партнерства, системы господдержки.

«Пока мы видим, что по сути реальным ньюсмейкером в российском секторе СПГ является только «Новатэк» — а его корпоративная стратегия предусматривает производство 70 млн т к 2030 г. Еще столько же необходимо произвести на заводах других игроков, но у них с практической стороной проектов дела пока обстоят сложно», – добавляет эксперт.

Кто же такие, эти другие игроки? Понятно, что в этой игре уже участвует еще один российский гигант, «Газпром». На поддержку в этой сфере могут также рассчитывать «Роснефть» (и ее дочки, например, «Итера»), «Криогаз», «Лукойл», «Сургутнефтегаз», «Нортгаз»и «Петромир». Но как будет распределяться помощь? «От каждого по возможностям, каждому по потребностям»?

Как отмечается в сообщении на сайте правительства, в новой программе предлагается «выравнять условия господдержки СПГ-проектов, реализуемых в одинаковых климатических зонах». Однако даже при таком «выравнивании» некоторые игроки могут оказаться «равнее».

Однако даже при таком «выравнивании» некоторые игроки могут оказаться «равнее».

«На практике господдержку в необходимом объеме в первую очередь получат государственные компании», – считает Хаджимурад Белхароев, – «Если успешная работа частной компании, будет необходима для завершения проектов государственных компаний — в таком случае у первой есть реальные шансы получить поддержку государства в полном объеме, так как госкомпании будут лоббировать эту помощь».

Однако без такой связки частникам, скорее всего, придется обходиться собственными силами и ресурсами, заимствуя необходимые средства на рынке.

Оно нам надо?

Впрочем, не в одних же деньгах дело. Государство может поддержать проекты не только доступными займами, но и налоговыми льготами, упрощением каких-либо процедур – того же получения лицензии на добычу. Однако смысл проектам придают не льготы, а спрос. Внешний и внутренний.

Прогнозы по глобальному рынку выглядят достаточно оптимистично и, по мнению экспертов, здесь России есть куда стремиться и над чем работать.

«Учитывая, что экспорт СПГ из России в 2018 г. вырос на 70 %, а доля России на мировом рынке СПГ за 2019 г. – всего на 6 %, нам есть куда расти», – говорит Белхароев.

«Программа правительства очень востребована, так как рынок СПГ имеет огромный потенциал, а по мере сокращения потребления нефти и трубопроводного газа СПГ может стать главным сырьем в генерации в горизонте 10-15 лет», – добавляет Артем Деев, указывая на то, что один только Китай потребляет ежегодно более планируемого нашей страной объема, а мировой потенциал потребления СПГ в 2035 году оценивается на уровне 600-650 млн тонн.

Российское сырье будет востребовано в странах АТР, да и Европа не останется в стороне. Те же планы Германии по выводу из эксплуатации атомных электростанций уже в этом году, безусловно, приведут к росту спроса на газ.

Но нужно ли российским компаниям полностью ориентироваться на экспорт? Ведь та же пандемия показала, как легко рушатся цепочки поставок. Да и торговые войны, санкционные режимы и прочие геополитические неурядицы пока, к сожалению, никто не отменял. Однако внутренний рынок не казался отечественным концернам интересным. По крайней мере, до недавнего времени.

Однако внутренний рынок не казался отечественным концернам интересным. По крайней мере, до недавнего времени.

Как отмечает Максим Черняев, ни «Газпром», ни «Новатэк» не считали до сегодняшнего дня развитие СПГ для внутреннего рынка своим приоритетом, что подтверждается отсутствием масштабных проектов. «Почему? Потому что нет гарантированного внутреннего спроса», – объясняет он.

Для правительства это, по всей видимости, тоже было очевидным. И новая программа призвана заполнить как раз тот пробел, который делал Россию слепой зоной для российских же компаний.

«Одновременно с ростом производства сжиженного природного газа планируется создать базу для увеличения его потребления, развивать инфраструктуру для автономной газификации территорий, расширять меры господдержки для более эффективного и активного применения газомоторного топлива в транспортном комплексе», – заявил на совещании Михаил Мишустин.

Ориентироваться на Россию должно будет, в первую очередь, малотоннажное производство. Плюсы от его развития очевидны. Но за ними кроются и новые вопросы.

Плюсы от его развития очевидны. Но за ними кроются и новые вопросы.

«С помощью СПГ мы наконец-то сможем газифицировать отдаленные населенные пункты, которые не имеют доступа к трубе. Для этого потребуются мини-заводы по СПГ, которые будут локализованы в регионах. Потребуются регазификаторы. За чей счет банкет? Это дополнительные финансовые средства, которых в региональных бюджетах нет», – рассуждает Максим Черняев.

Своим умом

Дело, кстати, не только в бюджетах. Доходить до СПГ-прорыва (и крупно– и малотоннажного) предполагается еще и своим умом. То есть, через развитие отечественных технологий.

«Речь идет об оборудовании, предназначенном для сжижения и очистки газа, специальных компрессорах, криогенных агрегатах, автономных СПГ-энергетических комплексах и интегрированных системах управления. Российским компаниям, которые могут производить такое оборудование, будут предложены меры господдержки», – говорится в сообщении на сайте кабмина.

Звучит весьма оптимистично. Пока не присмотришься к этой сфере повнимательнее. Тогда начинают проступать интересные детали.

Пока не присмотришься к этой сфере повнимательнее. Тогда начинают проступать интересные детали.

«Собственной крупнотоннажной технологии в РФ сегодня нет – а это зависимость от иностранных лицензиаров, потенциальные санкционные риски. «Новатэк» завершает “обкатку” собственной среднетоннажной технологии |”арктический каскад”, но для того, чтобы полностью самостоятельно строить СПГ-производства, России необходимо проделать колоссальную работу по мобилизации отечественного научного, технологического, производственного потенциалов», – поясняет Сергей Капитонов.

Помимо Новатэковского «арктического каскада» есть еще наработки по СПГ у «Газпрома». Концерн развивал это направление в силу «погодных» условий – проекты газового гиганта реализуются там, где зарубежное оборудование элементарно замерзнет (да и санкции висят над газовым гигантом дамокловым мечом). Так что ООО «Газпром ВНИИГАЗ» разработал технологию «Smartfin».

В самой программе отмечено, что отечественных технологий сжижения природного газа с использованием каскадных циклов или циклов на смешенных хладагентах в России пока шесть. Столько же – конкурентоспособных технологий подготовки и очистки газа. Что касается снижения количества выбросов парниковых газов и проектирования и изготовления мембранных резервуаров хранения и транспортировки сжиженного природного газа, каждая технология имеется в единственном экземпляре.

Столько же – конкурентоспособных технологий подготовки и очистки газа. Что касается снижения количества выбросов парниковых газов и проектирования и изготовления мембранных резервуаров хранения и транспортировки сжиженного природного газа, каждая технология имеется в единственном экземпляре.

Получается не густо. По крайней мере, сейчас. То есть то, что правительство предлагает «развивать», по сути, нужно создавать если не со стадии «котлована», то, по крайней мере, с «первого этажа». Каким образом власти намерены стимулировать «рывок» в программе не указывается. Так что пока, по мнению экспертов, утвержденный кабмином документ, скорее похож на обещание того, что все будет хорошо.

«Без каких-то конкретных шагов и мер декларативный характер программы развития отрасли рискует так и остаться громким лозунгом, а реальные шаги будут предприниматься только бизнесом», – резюмирует Сергей Капитонов.

Если же, программа будет наполнена конкретикой, реальными пилотными проектами, режимом благоприятствования для новых проектов, то у России есть все шансы войти в мировой элитный клуб производителей СПГ.

«ЛУКОЙЛ» и «Роснефть» подписали соглашение о долгосрочном сотрудничестве

Сегодня в Москве Президент ОАО «НК «Роснефть» Эдуард Худайнатов и Президент ОАО «ЛУКОЙЛ» Вагит Алекперов подписали Соглашение о долгосрочном сотрудничестве между двумя компаниями. На церемонии подписания присутствовал заместитель Председателя Правительства РФ Игорь Сечин.

Учитывая успешно развивающееся взаимовыгодное сотрудничество и с целью повышения рентабельности имеющихся проектов «Роснефть» и «ЛУКОЙЛ» договорились об объединении усилий по следующим направлениям:

- поисково-разведочные работы, разработка и транспортировка углеводородного сырья на лицензионных участках в Ненецком АО;

- геологоразведочные работы на лицензионных участках «Роснефти» на шельфе РФ и разработка уже открытых месторождений в рамках действующего российского законодательства;

- развитие рынка отечественных нефтепродуктов, продуктов нефтехимии, газопереработки и масел;

- совместный маркетинг попутного и природного газа месторождений Большехетской и Ванкорской зон;

- взаимные поставки на сбытовые и производственные мощности обеих компаний нефтепродуктов, сжиженных газов и продуктов нефтехимии;

- совместная деятельность по выработке решений для повышения эффективности реализации продукции нефтехимии, нефте- и газопереработки в РФ и за рубежом;

- использование имеющейся логистической инфраструктуры, в том числе мощностей по перевалке нефти, продуктов нефтепереработки и нефтехимии на экспорт, а также разработка и осуществление проектов в области транспортной инфраструктуры для нефтепродуктов, в том числе проекта по строительству продуктопровода до «Московского продуктового кольца» и проекта «Юг».

Комментируя подписанное соглашение, Президент ОАО «НК «Роснефть» Эдуард Худайнатов отметил: «Очевидно, что в сложившихся налоговых условиях, при имеющихся ограничениях инфраструктуры и растущей доле трудноизвлекаемых запасов нам необходимо расширять наше сотрудничество, объединять усилия для повышения рентабельности проектов».

«Мы рассчитываем, что долговременное сотрудничество с компанией «Роснефть» поможет нашей компании получить доступ к новым значительным запасам углеводородов на территории Российской Федерации», — сказал Президент ОАО «ЛУКОЙЛ» Вагит Алекперов.

Стороны договорились в срок до 15 мая 2011 года создать совместные рабочие группы по указанным направлениям с тем, чтобы до 1 августа определить список проектов с последующей оценкой их эффективности и разработкой взаимоприемлемых механизмов сотрудничества.

СПРАВКА:

Основные совместные проекты ОАО «НК «Роснефть» и ОАО «ЛУКОЙЛ»:

1. Совместная транспортировка газа с Ванкорского месторождения и месторождений Большехетской впадины.

12 апреля 2011 года между ОАО «ЛУКОЙЛ» и ОАО «НК «Роснефть» подписано соглашение, согласно условиям которого «Роснефть» самостоятельно обеспечит транспортировку газа, добываемого на Ванкорском месторождении и прилегающих лицензионных участков, до объектов инфраструктуры ЛУКОЙЛ. В свою очередь ОАО «ЛУКОЙЛ» обеспечит транспортировку газа по своим объектам до ГТС ОАО «Газпром». В настоящее время ОАО «ЛУКОЙЛ» и ОАО «НК «Роснефть» ведут строительство своих участков газопроводов и инфраструктуры.

2. ООО «Приазовнефть».

ОАО «НК «Роснефть» и ОАО «ЛУКОЙЛ» владеют в ООО долями по 42,5%. Администрация Краснодарского края — 15%. «Приазовнефть» занимается освоением Темрюкско-Ахтарского лицензионного участка на шельфе Азовского моря. В 2008 году там открыто нефтяное месторождение Новое. Извлекаемые запасы: нефть — по категории С1 – 0,87 млн т, С2 – 2,25 млн т; газ — по категории С1 — 319 млн м3, С2 — 820 млн м3. В настоящее время ведутся сейсмические работы.

3. ООО «Каспийская нефтяная компания» (КНК).

«Роснефти» и «ЛУКОЙЛу» принадлежит в ООО по 49,9%; ОАО «Газпром» — 0,2%. В 2008 году в северной части Каспия открыто Западно-Ракушечное нефтяное месторождение. В 2010 году пробурена скважина на структуре Укатная. Открыта непромышленная залежь.

Управление информационной политикиОАО «НК «Роснефть»

[email protected]

тел.: +7 (495) 221-31-06

факс: +7 (495) 411-54-21

Пресс-служба

ОАО «ЛУКОЙЛ»

[email protected]

Тел.: (495) 627-16-77

Факс: (495) 627-16-53

КФУ расширяет сотрудничество с подразделениями ПАО «Газпром нефть», ПАО «ЛУКОЙЛ» и ПАО «НК « Роснефть»

12 апреля в Центре дополнительного образования, менеджмента качества и маркетинга Института геологии и нефтегазовых технологий КФУ началось обучение по программам повышения квалификации «Метрологическое обеспечение производства», «Деловой английский в нефтегазовой отрасли», «Нефтегазовое дело. Разработка и эксплуатация нефтяных и газовых месторождений, методы повышения нефтеотдачи». Слушателями курсов стали сотрудники ООО «Газпром добыча Уренгой», ООО «ЛУКОЙЛ-Коми», ООО «Лукойл-Инжиниринг», ООО «РН-БашНИПИнефть», ООО «РИТЭК» (научно-технический полигон ПАО «ЛУКОЙЛ».

Разработка и эксплуатация нефтяных и газовых месторождений, методы повышения нефтеотдачи». Слушателями курсов стали сотрудники ООО «Газпром добыча Уренгой», ООО «ЛУКОЙЛ-Коми», ООО «Лукойл-Инжиниринг», ООО «РН-БашНИПИнефть», ООО «РИТЭК» (научно-технический полигон ПАО «ЛУКОЙЛ».

Также 12 апреля стартовала очная сессия программы профессиональной переподготовки «Нефтегазовое дело. Разработка и эксплуатация нефтяных и газовых месторождений, методы повышения нефтеотдачи». Ее слушателями являются сотрудники ООО «ПКФ «ГИС Нефтесервис» и ООО «Газпромнефть-Хантос». Курс охватывает такие разделы, как геология нефтегазовых месторождений, геологическое и гидродинамическое моделирование залежей углеводородов, геология и геохимия нефти и газа, анализ и проектирования разработки нефтяных и газовых месторождений.

«Отрадно, что растет количество предприятий, сотрудники которых становятся слушателями программ дополнительного профессионального образования CdoGEO КФУ, – говорит заместитель директора, директор Центра дополнительного образования, менеджмента качества и маркетинга (CdoGEO) Ильдус Чукмаров. – Только качество наших услуг позволят двигаться на новые рынки и расширять сотрудничество с нашими партнёрами, друзьям и заказчиками! Сегодня мы отмечаем День космонавтики. Как Юрий Гагарин, который первым совершил полет в космос, так и CdoGEO первый в КФУ стал экспортером программ дополнительного профессионального образования».

– Только качество наших услуг позволят двигаться на новые рынки и расширять сотрудничество с нашими партнёрами, друзьям и заказчиками! Сегодня мы отмечаем День космонавтики. Как Юрий Гагарин, который первым совершил полет в космос, так и CdoGEO первый в КФУ стал экспортером программ дополнительного профессионального образования».

Отметим, что специалисты ООО «ЛУКОЙЛ-Инжиниринг» и ООО «ЛУКОЙЛ-Коми» в этом году проходят обучение в CdoGEO в седьмой раз, ООО «РН-БашНИПИнефть» в восьмой. Так, 9 апреля завершилось их обучение по программам повышения квалификации «Литолого-фациальный анализ нефтегазоносных толщ» и «Применение глобальных навигационных спутниковых систем (ГЛОНАСС/GPS) в геодезии, картографии и навигации».

При этом CdoGEO ведет сотрудничество с компаниями по разным направлением. Например, с ООО «РН-Юганскнефтегаз» (ПАО «Роснефть») обсуждается возможность совместной разработки программ дополнительного профессионального образования и создания цифровых образовательных ресурсов (ЦОР) для развития и адаптации персонала, а также для целевой адресной подготовки выпускников бакалавриата.

Сотрудничество с ПАО «Газпром нефть» расширилось в области повышения квалификации и профессиональной переподготовки специалистов, стажировок и трудоустройства выпускников КФУ после успешно проведенных курсов для руководителей метрологической службы.

5 крупнейших газовых компаний России

Газовые компании являются важной частью экономики России. Энергетический сектор является основным продуктом в мире инвестиций, и на него приходится около 60% ВВП России по состоянию на 2017 год и около 36% ее доходов по состоянию на 2016 год. В стране находятся одни из крупнейших транснациональных нефтегазовых компаний. компаний в мире, потому что он также обладает одними из крупнейших известных в настоящее время запасов.

Ниже приведены пять крупнейших российских нефтегазовых компаний, которые помогают подпитывать экономику как России, так и мира.

1. Газпром

Газпром (MCX: GAZP.ME) — крупнейшая в мире газовая компания. Это компания с контрольным пакетом акций с государственным участием, специализирующаяся на геологоразведке в России, а также на добыче, транспортировке, хранении, переработке и сбыте природного газа и другие углеводороды.

Миссия «Газпрома» — обеспечивать российских потребителей эффективными и сбалансированными поставками газа и реализовывать долгосрочные газовые контракты, предусматривающие экспорт природного газа из России в другие страны.По состоянию на 2020 год он владеет крупнейшими в мире запасами природного газа.

2. Новатэк

Новатэк (MCX: NVTK.ME) — крупнейший независимый производитель природного газа в России и второй по величине производитель природного газа в России после «Газпрома». Компания занимается разведкой, добычей и переработкой природного газа и жидких углеводородов.

На конец 2019 года у Новатэка были примерно 16 265 миллионов баррелей нефтяного эквивалента (барр. Н. Э.) Доказанных запасов природного газа.Взаимодействие с другими людьми

3. Роснефть

«Роснефть» (MCX: ROSN) является лидером российской нефтяной отрасли и входит в число крупнейших публичных нефтегазовых компаний мира. Компания занимается разведкой, добычей и производством нефтепродуктов и нефтехимии, но также занимается разведкой и добычей природного газа. «Роснефть» включена в Список стратегических предприятий и организаций РФ.

«Роснефть» включена в Список стратегических предприятий и организаций РФ.

4. Лукойл

ПАО « Нефтяная компания Лукойл » (MCX: LKOH) — российская компания, которая изначально контролировалась государством, но теперь является крупнейшей компанией России, не контролируемой государством, и второй по величине компанией в целом после Газпрома по состоянию на 2020 год.Его основная деятельность включает разведку и добычу нефтепродуктов и природного газа.

Хотя компания специализируется (и была основана для) разведкой и добычей в Западной Сибири, где находится большая часть запасов нефти и газа компании, Лукойл является крупным игроком в мировой энергетической отрасли.

5. Сургутнефтегаз

Сургутнефтегаз — российская нефтегазовая компания, образованная путем слияния нескольких бывших государственных компаний.Его основные интересы — нефть, природный газ и нефтепродукты, а также экспорт по всему миру, особенно в Беларусь. В компании работает более 100 000 человек, а объем продаж по состоянию на 2020 год составил 24,7 миллиарда долларов, что сделало ее шестой по величине компанией в России.

: Россия надеется на Африку для расширения своего глобального энергетического влияния

Лондон — Россия стремится к расширению сотрудничества в области энергетики с африканскими странами, поскольку она стремится играть более влиятельную роль на мировых энергетических рынках.

Президент Владимир Путин проведет саммит Россия-Африка на этой неделе в Сочи, поскольку Россия стремится расширить свое присутствие в Африке.

Африка уже является крупным производителем основных товаров, но с ее населением и экономикой, которые неуклонно растут, континент также становится крупным центром спроса. Вот почему эти секторы будут в центре продвижения России в Африку.

Президент Египта Абдель Фатах ас-Сиси собирается выступить вместе с Путиным на пленарном заседании саммита. Ожидается, что в нем примут участие представители энергетики из нескольких африканских стран.

По мнению аналитиков, расширение диалога может привести к заключению новых сделок в сфере разведки и добычи нефти и газа, торговли СПГ и нефтью, а также ядерной энергетики.

Индиго Эллис, глава консалтинговой компании Verisk Maplecroft в Африке, сказал, что правительства африканских стран будут приветствовать возобновление интереса со стороны России, поскольку они «медленно осознают реалии мрачного кредитования Китая и давно осознают условные и все более ограниченные кредиты Запада». «Россия предлагает безусловные инвестиции для африканских стран, которые кажутся беспроигрышными для обеих сторон», — сказала Эллис, добавив, что ожидает заключения торговых соглашений и партнерских отношений в области энергетики, горнодобывающей промышленности и обороны из Сочи.

«В то время как оборонные контракты до сих пор были основным способом взаимодействия России с африканскими правительствами, Россия будет снискать благосклонность всей Африки за счет большего числа сделок в сфере энергетики».

БЛИЖНИЙ УЗОР

Поворот России на Ближний Восток в политической и деловой сфере дал Путину больше власти, и теперь президент стремится наладить более тесные связи с Африкой.

«На саммите Россия-Африка Москва постарается как можно больше скричать о своих растущих инвестициях в регион.Он хочет представить себя влиятельным в Африке, даже если участие России относительно невелико по сравнению с США, Европейским союзом и Китаем », — сказал Джадд Девермонт, директор программы для Африки Центра стратегических и международных исследований.

«Большинство сделок будет сосредоточено на сфере безопасности и энергетики, например, недавно подписанное соглашение о ядерной энергетике с Руандой». Влияние России в Африке во времена Советского Союза / холодной войны было очень сильным, но с тех пор ее влияние пошло на убыль, и Китай стал доминирующим инвестором на континенте.

СМЕШАННЫЙ УСПЕХ

Российские нефтегазовые компании уже присутствуют в Северной Африке, а также имеют несколько геологоразведочных проектов в Западной Африке и Мозамбике.

Однако они имели неоднозначный успех в нефтегазовом секторе Африки. По мнению аналитиков, этот саммит дает некоторым из этих предприятий еще один шанс пересмотреть свою африканскую стратегию.

Роснефть, Лукойл, Газпром, Газпромнефть, Татнефть и Росгеология в настоящее время ведут бизнес на африканском континенте.

«Принимая во внимание тот факт, что африканские проекты могут быть реально реализованы только игроками, поддерживаемыми государством (Газпром, Газпромнефть, Роснефть) плюс Лукойл, справедливо предположить, что большая часть сотрудничества в нефтегазовой сфере будет осуществляться в странах, где Россия уже имеет или быстро выстраивает тесные отношения в военной сфере и в сфере безопасности «, — сказал Георгий Волошин, директор рисковой консалтинговой компании Aperio Intelligence.

Наиболее успешное сотрудничество России с Африкой в области энергетики было в Северной Африке, где «Газпром» участвует в проекте Эль-Ассель в Алжире, а «Татнефть» — в проектах Гадамес и Сирт в Ливии.

Значительные новые сделки, подписанные в последние годы, включают присоединение Лукойла к лицензии Marine XII на шельфе Республики Конго и присоединение Роснефти к газовому проекту Zohr на шельфе Египта.

Лукойл недавно отказался от проектов в Сьерра-Леоне, Гане и Кот-д’Ивуаре из-за неопределенности экономических показателей и неоднозначных результатов разведки.

«Лукойл будет российским игроком, за которым стоит следить», — сказал Эллис. «В то время как« Газпром »и« Роснефть »загоняют российский рынок в угол,« Лукойл »ищет возможности для расширения в Африке, совсем недавно зайдя в Конго.«

ПУШКА СПГ

Несмотря на эти неудачи, Россия сосредоточила свои усилия на расширении своего присутствия в растущем секторе СПГ в Африке.

Ожидается, что в ближайшие пять лет будут запущены новые мощности СПГ из Мозамбика, Египта и Танзании, и российские компании надеются этим воспользоваться.

«Роснефть» владеет неоперационными пакетами акций Мозамбика и востребованных газовых блоков Египта. «Роснефть» также имеет 12-летний контракт на поставку СПГ в Гану. Экваториальная Гвинея также заявила, что заинтересована в покупке российского СПГ в будущем.

«Роснефть» также подписала соглашение с нигерийской Oranto о будущем сотрудничестве в Африке по проектам добычи, переработки, логистики и торговли нефти и газа в Африке.

В настоящее время на Россию приходится около 6% мирового рынка СПГ, но к 2025 году она намерена увеличить этот показатель до 15%.

— Эклавья Гупте, [email protected]

— Розмарин Гриффин, [email protected]

— Отредактировал Джонатан Фокс, newsdesk @ spglobal.com

Любые санкции против «Роснефти», «Лукойла» или «Газпрома» «фактически остановят» энергетические системы Европы: Дадли из BP

ОсобенностиОбещает дисциплинированность в расходах, говорит, что структура затрат все еще низкая

Угольный энергетический «эпицентр» проблемы

Требуется сотрудничество по источникам энергии, а не продажа

Лондон —

Исполнительный директор BP Боб Дадли предупредил в среду о рисках высоких цен на нефть, которые могут нанести ущерб мировой экономике, и сказал, что компания планирует свой бизнес на торговле сырой нефтью в диапазоне от 60 до 65 долларов за баррель в течение ближайшего десятилетия.

Не зарегистрирован?

Получайте ежедневные оповещения по электронной почте, заметки для подписчиков и персонализируйте свой опыт.

ЗарегистрироватьсяВыступая на конференции Oil & Money в Лондоне, Дадли сказал, что цены на нефть марки Brent, в настоящее время превышающие 84 доллара за баррель, находятся «вне пределов справедливости» и даже представляют опасность для мировой экономики.

Дадли добавил, что структура затрат отрасли систематически снижалась с начала десятилетия, но также подчеркнул, что недостаточные инвестиции в этом секторе остаются проблемой для всей отрасли, которая, по его словам, стала свидетелем потери 2 триллионов долларов на ее рыночной стоимости за шесть месяцев. после авиакатастрофы 2014 года.

«Неужели мы снова отправляемся в гонку? Мы тратим деньги. [Но] я чувствую, что отрасль усвоила такой болезненный урок: дисциплина капитала действительно важна. Наша оценка отрасли по-прежнему низка, потому что люди волнуйтесь, мы едем на гонки и собираемся потратить слишком много денег », — сказал он.

Мировые расходы на нефтегазовые проекты достигли пика в 2014 году и составили 900 миллиардов долларов, и ожидается, что в этом году они достигнут всего 510 миллиардов долларов, несмотря на рост цен на нефть выше 80 долларов за баррель.

«Мы очень дисциплинированы в нашей компании, действительно дисциплинированы в отношении наших капитальных затрат, и мы будем продолжать их, не планируя в будущем 80 долларов.Мы планируем цикл от 60 до 65 долларов. Это немного выше тех 55 долларов, которые мы говорили в прошлом году, — сказал Дадли.

Консервативный прогноз цен, представленный Дадли, не согласуется с консенсусом все большего числа международных банков, которые в последние недели подчеркнули риски возврата нефти к уровням 100 долларов за баррель.

«Я думаю, что мы немного сбились с пути, учитывая, что цена на нефть сегодня хороша для всего мира», — сказал Дадли.

Глава второй по величине нефтегазовой компании Великобритании по рыночной стоимости также затронул вопросы, связанные с изменением климата. Дадли охарактеризовал строительство угольных электростанций как «эпицентр» проблемы.

Дадли охарактеризовал строительство угольных электростанций как «эпицентр» проблемы.

Улавливание и хранение углерода будет ключом к сокращению выбросов от нефти и газа, сказал Дадли. Он добавил, что BP заинтересована в проектах по повторной закачке углерода в пласты под Северным морем, район, который, по его словам, «имеет некоторые перспективы». Он также сказал, что в настоящее время у США есть серьезные стимулы для улавливания углерода.

«Что касается рисков, связанных с инвестиционными решениями, я считаю, что более серьезный системный риск возникает из-за недостаточных инвестиций в разведку и добычу нефти и газа, а не из-за чрезмерных инвестиций», — сказал Дадли.

«Возобновляемые источники энергии растут поразительными темпами … с оптимистичными прогнозами, включая наши собственные, предполагающие, что они могут обеспечить около трети энергобаланса примерно к 2040 году. Но нам все еще необходимо удовлетворить оставшиеся две трети спроса, и нефть и газ должны сыграть решающую роль. Они могут сделать это и соответствовать целям Парижа, если использование и хранение углерода широко используются, особенно в энергетическом секторе », — сказал он.

Они могут сделать это и соответствовать целям Парижа, если использование и хранение углерода широко используются, особенно в энергетическом секторе », — сказал он.

Дадли повторил призыв к сотрудничеству между секторами, «где поставщики энергии, инвесторы, правительства, НПО и обычные граждане — все вместе работают над продвижением низкоуглеродного будущего.«

САНКЦИИ НА РОСНЕФТЬ, ЛУКОЙЛ, ГАЗПРОМ ВЫКЛЮЧАЮТ ЭНЕРГЕТИЧЕСКИЕ СИСТЕМЫ ЕВРОПЫ: DUDLEY

Дадли предупредил в среду, что любое усиление санкций против крупнейших нефтегазовых компаний России приведет к остановке энергосистем Европы, и подчеркнул, что BP очень внимательно следит за соблюдением санкций при взаимодействии с «Роснефтью».

Выступая на конференции «Нефть и деньги» в Лондоне, Дадли спросили о повторении санкций, подобных тем, которые были введены в отношении металлургического гиганта «Русал» после растущей критики Москвы со стороны США и их союзников.

«Если бы санкции были наложены на« Роснефть »,« Лукойл »или« Газпром », как это случилось с« Русалом », вы бы фактически отключили энергосистемы Европы», — сказал Дадли.

Дадли отметил, что он входит в совет директоров «Роснефти», что отражает долю BP в российском нефтяном гиганте, контролируемом государством, и подчеркнул, что BP соблюдает международные санкции в отношении России, и что он обсудил отношения двух компаний с официальными лицами правительства США.

Генеральный директор «Роснефти» Игорь Сечин лично стал объектом санкций США.Но обычно считается, что санкции в отношении российской нефтегазовой отрасли в целом не привели к сокращению объемов добычи.

Дадли сказал: «Я очень внимательно работаю над тем, чтобы наша работа и то, что я делаю, всегда находились в рамках санкций. Я очень прозрачен в этом, поговорим об этом с официальными лицами правительства США. Это финансовые вложения».

— Ник Коулман, [email protected]

— Отредактировал Морис Геллер, [email protected]

«Газпром» и «Лукойл» развивают ненецкое нефтегазовое предприятие

Российская частная нефтедобывающая компания «Лукойл» и контролируемая государством газовая монополия «Газпром» реализовали свой давно обсуждаемый план по созданию совместного предприятия для разработки двух нефтегазовых месторождений в Ненецкий край на севере страны.

Согласно заявлению «Газпрома», обе компании согласовали условия своего участия в совместном предприятии, о котором было объявлено в июне 2018 года в рамках проекта коммерциализации запасов Ванейвисского и Лаявожского месторождений.

Два месторождения были открыты в начале 1970-х годов. Их совокупные извлекаемые запасы оцениваются примерно в 225 миллиардов кубометров газа и 75 миллионов баррелей нефти и конденсата после интерпретации результатов разведочного бурения.

Совместное предприятие первоначально будет заниматься исследованием и проектированием планируемых производственных объектов и инфраструктуры, а также определять потенциальных подрядчиков и поставщиков, чтобы позволить акционерам принять инвестиционное решение по проекту.

Согласно плану, газ с двух месторождений будет закачиваться через соединитель в близлежащий магистральный газопровод, управляемый «Газпромом».

Между тем, нефть и конденсат будут отправляться на принадлежащий «Лукойлу» морской экспортный терминал в Варандее, чтобы избежать строительства длительного и дорогостоящего подключения к сети магистральных нефтепроводов страны.

В 2017 году Газпром заплатил 23,3 млрд рублей (311 млн долларов США) на аукционе за лицензии на Ванейвисское и Лаявожское месторождения, опередив крупнейшего производителя нефти в стране Роснефть, при этом окончательная ставка Газпрома почти в три раза превышала цену открытия.

«Лукойл» давно налаживает связи с «Газпромом».

Он уже продает газ на своих удаленных месторождениях в Ямало-Ненецком округе в Западной Сибири напрямую газовому гиганту, вместо того, чтобы пытаться доставлять его конечным потребителям в других регионах России, и для этого согласовал условия доступа к газопроводу с Газпромом.

Ранее во вторник «Газпром» также сообщил, что он продолжает переговоры с крупнейшим независимым производителем газа в стране, Новатэком, о создании совместного предприятия для разведки и разработки Северо-Врангелевского блока в Чукотском море в арктическом регионе России.

Этот крупный глубоководный и малоизученный блок находится в управлении дочерней компании Газпрома «Газпром нефть».

В 2013 году власти выдали «Газпрому» лицензию на земельный участок в ожидании, что газовый гигант продолжит реализацию проекта в партнерстве с крупнейшей британской компанией Shell.

Однако санкции США и Европы, введенные в следующем году против России, и ее шельфовые разработки подорвали эти надежды.

Выступая на телефонной конференции в Москве, глава офшорной «дочки» «Газпром нефти» Игорь Рустамов не обозначил дальнейших шагов в отношении потенциального партнерства с Новатэком, впервые выявленного в 2019 году.

Новатэк управляет флотом специализированных СПГ-танкеров арктического класса, которые обслуживают проект Ямал СПГ в Ямало-Ненецком регионе и проект «Арктик СПГ 2», который должен вступить в строй в 2023 году.

Подпишитесь на нашу новую рассылку о переходе в энергетику. понимание перехода мировой нефтегазовой отрасли с Accelerate , нового еженедельного информационного бюллетеня от Upstream и Recharge . Подпишите здесь.НПЗ в России и странах бывшего СССР | McKinsey Energy Insights

| Страна | НПЗ | Владелец | Производительность дистилляции (Кб / сут) |

|---|---|---|---|

| Азербайджан | Баку | Socar | 167 |

| Беларусь | Мозырь | ОАО «Мозырь» (Роснефть / Газпром) | 240 |

| Новополоцк | Нафтан | 240 | |

| Болгария | Бургас | Лукойл | 139 |

| Казахстан | Атырау | КазМунайГаз | 110 |

| Павлодар | КазМунайГаз | 110 | |

| Шымкент | ПетроКазахстан (Казмунайгаз / CNPC) | 119 | |

| Кыргызстан | Джалал-Абад | Киргойл | 10 |

| Румыния | Midia | Rompetrol | 100 |

| Петробрази | Петром (OMV) | 89 | |

| Плоешти | Лукойл | 54 | |

| Россия | Ачинск | Роснефть | 150 |

| Афипский | Нефтегаз | 120 | |